1 认识负债

负债分为流动负债和非流动负债(长期负债)

流动负债包括:短期借款(一年以内偿还的借款),应付账款,其他应付账款,预收账款,其他负债(比如应付工资,应付税金等)

资产与负债是同一事物从两个角度思考的结果:

- 应收账款VS应付账款

- 其他应收账款VS其他应付账款

- 预付账款VS预收账款

非流动负债包括:长期借款(一年以后偿还的借款),应付债券(中国企业大多数情况下为0,因为企业债券的发行属于少数情况),长期应付款(比如融资性租赁),其他

融资性租赁:期限长,金额大(认为实质上不是租赁业务,而是分期购买一个资产,因此存在一个一年后需要偿还的长期负债)否则就是经营性租赁(不是我的,确实需付租金)

2 股东的权益

投资方式:(1)外面拿进来的钱(2)赚到的钱不拿走留下来继续投资

股东权益主要包括四个项目:

- 股本(外面拿进来的)

- 资本公积(外面拿进来的)

- 盈余公积(里面留下来的)

- 未分配利润(里面留下来的)

在中国,注册资金=股本

股本的名字与企业的组织形式有关(但内在含义一致):

- 股份有限公司——股本

- 有限责任公司——实收资本

资本公积:股东实际投入的多于注册资金的资金的部分

- 上市公司一定存在资本公积,即市值大于面值的部分

- 举例:非上市公司初始资金100w,经营多年后,有人投入500w换取50%的股权,则股本为200w,双方各占50%,资本公积为400w;或股本100w,双方各占50%,资本公积为500w。

股本的总量,意味着它表现了这个公司对外承担法律责任的上限

股本的结构,体现了股东之间的权利的分割

盈余公积:法律不让分配的利润,(中国特有)法律规定必须留存一部分(至少10%)利润作为盈余公积,不得分配

未分配利润:自己不想分配的利润

3 资产负债表总结

资产部分告诉我们:钱拿去做什么了,用到哪里去了

(资本,应收款,产品,在产品,设备厂房,土地权…)

负债和股东权益部分告诉我们:钱从哪里来(谁给的,欠谁的)

会计恒等式:表格的左边(资产)=表格的右边(负债+股东权益)

负债=资产-权益 ——企业分配权益后,剩余归到银行(错误公式)

权益=资产-负债 ——企业偿还负债后,剩余归到股东(正确理解)

股东具有剩余求偿权:

- 公司资产偿还完负债后剩余部分才是股东的

- 股东是风险和收益的最终承担者

- 因此,公司的目标是为股东赚钱

资产负债表告诉我们企业在某一个时点的时候的财务状况

今天的资产其实就是未来的成本费用

4 认识利润表

营业成本:卖出去(失去)的东西

毛利 = 营业收入 - 营业成本

营业税金及附加 (中国特色):指企业经营活动应负担的相关税费,包括营业税、消费税、城市维护建设税、资源税和教育费附加等。

流转税:只要有了业务不管赚钱与否都需要交的税种。营业税和增值税都属于流转税。

为什么增值税不纳入「营业税金及附加」这一项目中?

- 营业税和增值税的不同之处:营业税是一个价内税,增值税是一个价外税。

营业税:比如说,去饭馆点一道一百块钱的菜,付款的时候就付一百块。至于说这个饭馆要交5块钱的税,那是饭馆在这一百块钱中拿出5块钱去交税,也就是说饭馆虽然收到的是一百块钱,但它真正的收入实际上是95块钱,其中5块钱是税收成本。

所以说,营业税 是由饭馆(经营者)在承担这个税收成本。

增值税:比如说,要买一台一万元的电脑。在税前,电脑是一万元,税后是一万一千七(增值税税率是17%)。很显然,一万元钱是买不到这台电脑的,必须支付一万一千七才能拿到这台电脑。对于销售方来说,一千七的税金是由消费者承担的。

消费者为了得到这台电脑,需要额外的支付这比税金,就叫价外税。这个税的成本是计在这个商品之外的。

营业税是经营者承担的一种成本,增值税是消费者承担的一种成本

- 所以由消费者承担的增值税,不应该出现在经营者的成本中

- 所以只有营业税才包含在「营业税金及附加」里

- 而普通人在实际消费过程中,也是不需要去税务局缴纳增值税的。因为这部分税收已经在购物行为发生时,转移到了销售的一方(代缴)

也就是说 经营者实际上是在替税务局从消费者那收(增值)税。

问:经营者代税务局收的(增值)税金是什么? 答:是属于 负债→ 其他应该付款→ 应交税金,所以说增值税应该体现在应交税金里。

营业费用:与销售环节相关的东西。如:广告费、运费、仓储费、促销支出的费用、销售人员的工资、销售部门的开支、销售店面的租金/折旧。

管理费用:企业的行政管理部门为管理和组织经营而发生的各项费用。如:管理部门各种人员的工资,行政开支,办公楼的折旧。

注意事项

- 同样是工资,不同人的工资属于不同的项目

- 销售人员的工资属于销售费用

- 管理人员的工资属于管理费用

- 工人的工资属于生产成本(生产车间的折旧也属于生产成本)

财务费用:企业在生产经营过程中为筹集资金而发生的各项费用。包括企业生产经营期间发生的利息支出(减利息收入)、金融机构手续费,以及筹资发生的其他财务费用如债券印刷费、国外借款担保费等。

以上提及的费用项目在其他国家可能会有出入,但是本质是相同的

投资收益:对外投资所取得的利润、股利和债券利息等收入减去投资损失后的净收益。投资收益虽然是投资所得,但其实是:用设立子公司来进行经营性活动的方式,也就是说用一种独特的组织形式来实现的经营活动,所以仍然认为它是一种营业利润的一部分,可以属于经营所得。

资产减值的损失:因资产的账面价值高于其可收回金额而造成的损失。因为资产按历史成本计价,并扣除减值。所以一旦资产发生了减值利润同样会受到影响。新会计准则规定资产减值范围主要是:固定资产、无形资产以及除特别规定外的其他资产减值的处理。

公允价值变动的收益 :因为金融资产和投资性房地产按照公允价值计价。

营业外收入:除企业营业执照中规定的主营业务以及附属的其他业务之外的所有收入是为营业外收入。如:存货盘盈(实际库存比账目库存多)、固定资产出售所得、额外的赔偿,奖励等。

营业外支出:指企业发生的与企业日常生产经营活动无直接关系的各项支出。如:存货盘亏、额外损失(天灾人祸)等。

营业外收入与支出的特点:它们和经营活动没有关系,而且都是偶然因素,没有持续性。

单独列示营业外收入和支出的好处:把持续性收入和不持续性收入项目分开列示,可以通过今年的利润表,去推测未来的盈利。

补贴收入 (中国特色):政府给企业的财政补贴

汇兑损益:出口业务(外币对本币,折算的变化因为汇率的变化可能会有收益,也可能会有损失)

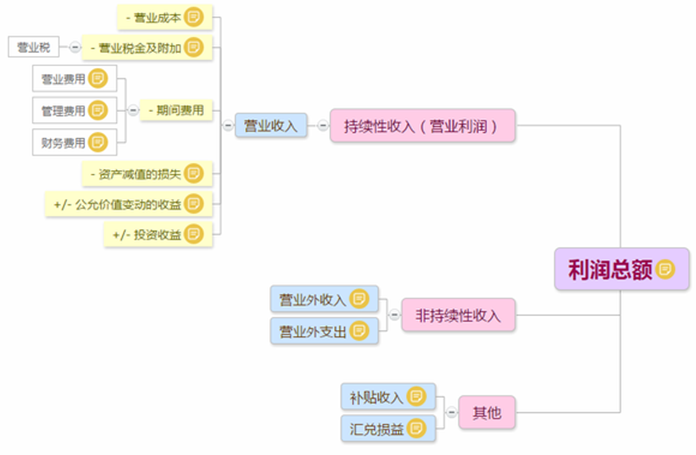

————以上项目加减后,就得到了 利润总额 ————

利润总额=营业收入-营业成本-营业税金及附加-营业费用-管理费用-财务费用(利息)-资产减值的损失+投资收益+公允价值的收益=营业利润+营业外收入(存货盘盈)-营业外支出+补贴收入+汇兑损益

利润总额 扣除 所得税 就是 净利润

所得税 = 应税所得乘以企业所得税税率(在中国是25%)

应税所得与利润总额的差异:

- 利润总额是以会计准则为基础计算出来的

- 应税所得是以税法为基础计算出来的

举例:广告作为费用在税法计算中存在限制(最多2%),因此多出来的部分会额外计税

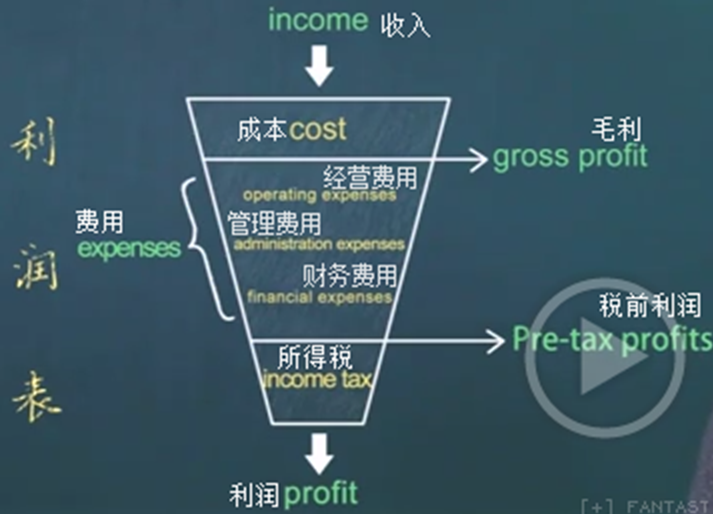

5 利润表总结

利润表像一个漏斗,进来的是收入,出去的是利润(一般来说利润小于收入)

收入 - 成本(得到毛利)- 各种费用(得到税前利润) - 所得税 = 净利润

利润表上的逻辑关系:利润 = 收入 - 所有成本费用

利润表告诉的信息:是不是赚钱了

资产负债表VS利润表:

- 资产负债表是一个时点概念;利润表是时段概念。

- 如果资产负债表是给这个公司拍了一张照片的话,利润表就是给这个公司拍了一段录像。

利润表中的概念澄清:

收入 ≠ 收到现金:因为会存在应收款,预收货款(负债)

费用 ≠ 付出现金:因为会存在固定资产的折旧(账上损耗),待摊费用

收到的所有现金 - 付出的所有现金 = 现金流

利润 ≠ 现金流

营业外的收入与支出的特点:和经营活动没有关系,受偶然因素,没有持续性。

流转税:

- 营业税(价内税,经营者承担)

- 增值税(价外税,消费者承担,实际上由经营者转交给税务局)